Железнодорожные операторы получили рекордную прибыль в 226 млрд. руб.

Выручка крупнейших железнодорожных операторов России выросла на 30%, прибыль — вдвое. Этому помогли рост ставок аренды вагонов, объясняют эксперты. А также продажа активов и особенности бухучета в отрасли, добавляют операторы.

Суммарная чистая прибыль 18 ведущих операторов грузовых вагонов на сети РЖД в 2022 году составила 226,2 млрд руб., что в 2,3 раза больше, чем в 2021 году. Это следует из отчетности компаний по РСБУ, которую проанализировал РБК.

Более половины этой суммы пришлось на четыре крупнейших компании по количеству грузовых вагонов. Чистая прибыль "дочки" РЖД Федеральной грузовой компании (ФГК) выросла в 6,45 раза, до 41,26 млрд руб., Первой грузовой компании (ПГК) Владимира Лисина — в 1,75 раза, до 38,38 млрд руб., "Модум-Транса" (его возглавляет Дмитрий Артяков, сын первого замглавы "Ростеха" Владимира Артякова) — в 3,49 раза, до 24,19 млрд руб., "НефтеТрансСервиса" (контролируется Алексеем Лихтенфельдом и братьями Вадимом и Вячеславом Аминовыми) — в 5,38 раза, до 14,9 млрд руб. Для этих четырех операторов чистая прибыль за 2022 год стала самой большой как минимум за последние пять лет (2018–2022 годы). Из крупнейших игроков чистый убыток в прошлом году показала только Национальная транспортная компания (НТК), которая принадлежит крупнейшему в России угледобывающему холдингу СУЭК. Представитель НТК отказался от комментариев.

Кто попал в выборку

Парк грузовых вагонов на сети РЖД приближается к 1,3 млн штук. По данным Rollingstock Agency, 8% из них на конец 2022 года было в оперировании у ФГК, 7,6% — у ПГК, 5,3% — у "Модум-Транса", 5,1% — у "НефтеТрансСервиса".

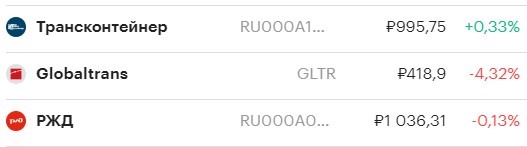

20 компаний в общей сложности оперируют 64% вагонов. По данным на 2 мая, 18 из них опубликовали отчетность по РСБУ за прошлый год. Пока не раскрыли данные "Трансойл" и "Первый промышленный оператор". Кроме ФГК, ПГК, "Модум-Транса" и "НефтеТрансСервиса" чистую прибыль более 10 млрд руб. показали еще четыре оператора: "Уголь-Транс" (25,06 млрд руб.; рост на 76% к 2021 году), "Атлант" (19,25 млрд руб.; в 10,3 раза), "Новая перевозочная компания" (18,53 млрд руб.; в 2,6 раза) и "ТрансКонтейнер" (17,05 млрд руб.; +6%).

Чем объясняется рост

После начала спецоперации России на Украине и введения международных санкций, в том числе против РЖД, компания столкнулась с серьезными вызовами, пришлось перестраивать все процессы, так как с Запада на Восток поехали грузы более 700 предприятий, говорил глава РЖД Олег Белозеров в феврале 2023 года: "Грузовые перевозки — очень сложная в прошлом году тема, практически индивидуальная логистика".

В 2022 году погрузка на сети РЖД снизилась на 3,8%, до 1,234 млрд т. Поставки крупнейшего вида груза — каменного угля — сократились на 4,6%, до 354,4 млн т, нефти и нефтепродуктов — на 0,7%, до 216 млн т. Однако общее падение оказалось "существенно лучше прогнозов, суливших в 2022 году двузначное падение погрузки из-за закрытия западных экспортных рынков", отмечала пресс-служба РЖД. Санкции, веденные США и Евросоюзом, "не оказали значительного негативного влияния на финансовое положение" и результаты деятельности ФГК, указано в отчетности оператора.

Прошлый год был непростым для целого ряда российских отраслей промышленности, традиционно формирующих основу железнодорожной погрузки, замечает глава группы Globaltrans Валерий Шпаков, который также является гендиректором Новой перевозочной компании. Почти во всех отраслях произошел спад экспортных отправок, который частично компенсировался ростом внутрироссийских перевозок, указывает он.

По итогам 2022 года ПГК удалось вернуться к допандемийным показателям выручки, сообщил РБК ее представитель. При этом показатели прошлого года некорректно сравнивать с предыдущими годами по ряду причин, оговаривается он. "Существенное влияние" на результаты компании оказали средства, полученные от продажи непрофильных активов (например, цементовозов и универсальных платформ). Во-вторых, в 2022 году впервые применялись несколько федеральных стандартов бухгалтерского учета, что значительно сократило сумму себестоимости продаж, исключив эти расходы при расчете прибыли, утверждает представитель ПГК. Рост финансовых показателей "ТрансКонтейнера" обеспечен оперативной реакцией компании на возникшие вызовы, включая грамотную и своевременную перестройку логистики на альтернативные маршруты с модификацией транспортных решений, в частности, развитием мультимодальных перевозок в сотрудничестве с активами группы "Дело", говорит представитель "ТрансКонтейнера".

Увеличение чистой прибыли и выручки представитель "Грузовой компании" (входит в "Деметра-Холдинг") объясняет ростом парка, что позволило заключить и обеспечить долгосрочные сервисные договоры на оказание транспортно-экспедиционных услуг.

По большей части улучшение финансовых показателей железнодорожных операторов обусловлено ростом стоимости перевозки грузов на фоне инфляционного давления на сектор и повышения тарифов РЖД, отмечает эксперт группы корпоративных рейтингов АКРА Игорь Голубничий.

В 2022 году власти дважды повысили тарифы на грузовые железнодорожные перевозки, а с января 2023 года — еще раз. При этом президент "ТрансКонтейнера" Виталий Евдокименко в интервью РБК в апреле утверждал, что у операторов "нет возможности переложить тарифную нагрузку по железнодорожным перевозкам на клиентов", и в результате снижаются эффективность деятельности операторских компаний и их возможности по инвестициям. При этом ставки аренды вагонов в 2022 году находились на комфортных для перевозчиков уровне, отмечает гендиректор оператора "Атлант" Владимир Сосипаторов в отчетности компании.

По данным Союза операторов железнодорожного транспорта, средняя ставка аренды полувагонов (самый распространенный вид подвижного состава) за 2022 год выросла на 56%, до 1519 руб. "Ключевой фактор роста ставок — дефицит инфраструктуры. Негативные факторы 2022 года были полностью компенсированы ростом ставки", — объясняет президент Национального исследовательского центра перевозок и инфраструктуры Павел Иванкин. На увеличение ставки также оказали влияние рост оборота вагонов, локальные дефициты в местах массовой погрузки, нехватка запчастей и увеличение сроков ремонта, перечисляет эксперт.

Сейчас Восточный полигон (БАМ и Транссиб) работает на максимуме своих возможностей и полностью загружен, соглашается Голубничий. "Восточный полигон — не резиновый. При существующем ажиотажном спросе в перевозках и дефиците мощностей все, что не погружено сейчас, восполнить будет практически невозможно", — отмечала пресс-служба РЖД. Учитывая высокую неопределенность на протяжении 2022 года, компании стремились максимально сократить некритичные расходы, чтобы накопить "финансовую подушку", добавляет управляющий партнер отраслевого агентства Rollingstock Александр Поликарпов. "В результате в 2022 году значительно выросла выручка операторов на фоне сохранения уровня расходов или их умеренного роста", — говорит эксперт.

Какие перспективы роста

По оперативным данным РЖД, погрузка на сети компании в январе-апреле 2023 года выросла на 0,2%, до 411 млн т. По итогам всего года компания планирует перевезти 1,204 млрд т (на 2,4% меньше, чем в 2022 году), говорил РБК представитель РЖД 14 апреля. "С февраля 2023 года фиксируем положительный тренд в погрузке, рассчитываем, что вопреки негативным прогнозам он будет продолжен. Надеемся, это позволит пересмотреть в лучшую сторону и годовой прогноз", — отмечал он. Даже незначительный рост грузовой базы за четыре месяца этого года — положительный фактор для всей отрасли, говорит Иванкин. По его словам, рост погрузки происходит на фоне увеличения арендной ставки, которая стремится к 2000 руб. за полувагон в сутки.

Если сильно не ухудшатся внешние обстоятельства, по итогам 2023 года операторы, скорее всего, покажут очень хорошие результаты, хотя они могут быть слабее прошлого года, полагает старший директор по корпоративным рейтингам "Эксперт РА" Игорь Смирнов. В 2023 году следует ожидать роста выручки операторов, но при этом их прибыль сократится, говорит Поликарпов. Этому будут способствовать сохранение высокого спроса на логистические услуги, инфляционные процессы, а также рост операционных расходов и необходимость реализации отложенных и новых инвестпроектов грузоотправителей, поясняет эксперт.

Ключевыми точками роста в ФГК называют разработку инновационного подвижного состава и внедрение новых технологий перевозок. Так, во втором полугодии компания планирует совместно с РЖД приступить к организации опытных перевозок контейнеров с помощью 80-футового вагона-платформы с максимальной скоростью 140 км/ч. К тому же ФГК развивает контрейлерные железнодорожные перевозки (перевозка автомобильных полуприцепов на специализированной платформе), а также занимается организацией разработки и перевозки грузов в восьмиосных нефтебензиновых цистернах и полувагонах в рамках проекта РЖД по повышению провозной способности железнодорожной инфраструктуры на загруженных направлениях (прежде всего, на Восточном полигоне), говорит представитель ФГК.

Первая грузовая компания планирует нарастить присутствие в сегменте контейнерных перевозок, отмечает ее представитель. Для этого оператор, в частности, занимается инвестициями в парк фитинговых платформ и контейнеров, цифровизацией процессов и др. А представитель "ТрансКонтейнера" называет основными направлениями развитие морских сервисов на Северо-Западе, терминальной инфраструктуры, реализацию запланированных проектов по снятию инфраструктурных ограничений на Восточном направлении для отправки экспорта и приема импорта как в морских портах, так и на сухопутных погранпереходах.

По словам Поликарпова, отрасль железнодорожных перевозок еще не полностью перестроилась на работу с новыми рынками и партнерами, поэтому потенциал развития новых маршрутов и направлений остается высоким. Есть пространство и для роста использования контейнеров внутри России, добавляет Смирнов. (Источник: РосБизнесКонсалтинг 03.05.23)